A cotação do ouro encerrou o pregão desta quarta-feira (14) em queda significativa. Após alta acumulada impulsionada por tensões geopolíticas, o movimento de realização de lucros ganhou força em meio a um cenário global mais otimista.

A perspectiva de avanços no acordo comercial entre Estados Unidos e China renovou o apetite por ativos de risco, como ações, tirando o brilho dos metais preciosos nesta semana.

O que você vai ler neste artigo:

Fatores que pressionaram a cotação do ouro

A desvalorização do ouro foi influenciada por uma combinação de fatores econômicos e geopolíticos. O principal gatilho da queda foi o ambiente de maior otimismo no mercado, alimentado por sinais concretos de alívio nas tensões da guerra comercial sino-americana.

Nos últimos dias, os dois países anunciaram cortes parciais em tarifas aplicadas mutuamente, trazendo alívio às expectativas dos investidores que, diante disso, passaram a buscar ativos mais arrojados. Isso reduziu a demanda por refúgios tradicionais como o ouro, pressionando as cotações do metal.

Outro elemento importante para o recuo foi o relatório do índice de preços ao consumidor (CPI) dos Estados Unidos, que mostrou inflação mais moderada do que o esperado. Com isso, as apostas de que o Federal Reserve possa manter uma postura menos agressiva em relação aos juros ganham força, o que também afeta o ouro, por este não render juros.

Segundo Jim Wyckoff, analista de metais da Kitco, “o apetite por risco melhorou nesta semana” com os recentes desenvolvimentos comerciais e os dados benignos de inflação nos EUA. Isso contribuiu diretamente para o movimento de venda no mercado de metais preciosos.

Quer impactar quem entende de finanças?

Divulgue sua marca em um site focado em finanças, investimentos e poder de compra.

Dados do mercado e o desempenho do ouro

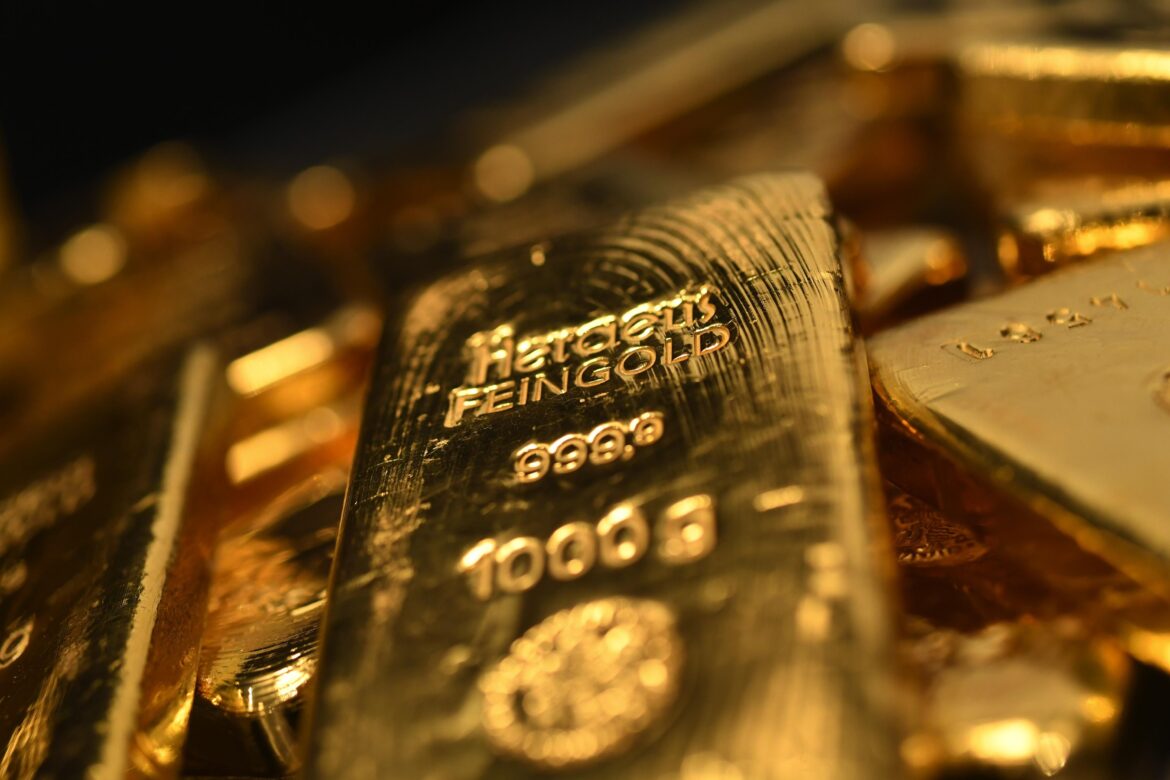

Na Comex, a divisão de metais da Bolsa de Mercadorias de Nova York (Nymex), os contratos futuros de ouro com vencimento para junho recuaram 1,83%, cotados a US$ 3.188,3 por onça-troy. Essa foi a menor cotação do ouro em cinco semanas, refletindo a mudança de humor dos investidores globais.

Mesmo com o recuo momentâneo, a valorização do ouro em 2025 já alcança 18%, o que demonstra que o ativo ainda é uma das reservas de valor mais procuradas em momentos de incerteza.

No entanto, o movimento recente abre espaço para análises divididas entre uma possível correção técnica — resultado natural de uma alta significativa nos últimos meses — e uma eventual virada estrutural diante de um ambiente macroeconômico mais estável.

Perspectivas para o ouro frente ao cenário internacional

A continuidade da tendência de baixa no ouro depende de fatores como a trajetória da política monetária dos EUA, a evolução das negociações comerciais e outros riscos geopolíticos — como conflitos na Europa ou tensões no Oriente Médio — que podem reverter o atual apetite por risco.

Caso o Federal Reserve adote uma postura mais branda no avanço de juros, o dólar tende a se estabilizar ou enfraquecer, o que pode novamente favorecer os preços do ouro. Além disso, eventuais retrocessos nas tratativas entre Washington e Pequim podem reacender o clima de cautela.

Ainda assim, analistas recomendam cautela ao assumir operações vendidas em ouro, já que o metal permanece em patamar elevado e busca por segurança pode voltar com qualquer sinal de instabilidade relevante no radar global.

Impacto nas estratégias dos investidores

A realização de lucros observada após o rali de 18% registrado em 2025 é um movimento típico de mercados amadurecidos e sinaliza a disposição dos investidores em recalibrar suas posições. Nesse momento, muitos optaram por migrar parte de suas carteiras para ativos de maior risco, diante das boas notícias recentes e da diminuição do sentimento de aversão.

Empresas que utilizam o ouro como proteção cambial ou contra inflação também podem ajustar sua exposição conforme a volatilidade aparente. Com a menor pressão inflacionária vista nos EUA e avanços diplomáticos, parte da demanda estratégica por ouro pode arrefecer no curto prazo.

Ainda assim, o ouro segue como peça-chave na diversificação de portfólios, especialmente em um ambiente financeiro que, embora otimista no curto prazo, ainda carrega incertezas estruturais.

Com esta conjuntura, a commodity permanece sob os holofotes, e os próximos indicadores econômicos — especialmente os ligados à inflação e ao crescimento global — serão cruciais para determinar os próximos passos de sua cotação.

Leia também:

- Ações chinesas atingem maior nível desde 2021 com dados comerciais positivos

- Ações do Banco do Brasil despencam 7% com ameaças de sanções

- Ações do banco Inter sobem com recomendação de compra do BTG

- Acordo entre EUA e China impulsiona mercados globais

- Agenda econômica da semana: PIB nos EUA e IPCA-15 no Brasil

- Apple valoriza US$ 180 bilhões após trégua comercial EUA-China

- Ata do Copom e inflação dos EUA movimentam mercados hoje

- Ata do Copom, prisão de Bolsonaro e dados dos EUA influenciam mercados